来源:济安基金评价中心

近年来,公募基金行业发展势头迅猛,资产管理规模屡创新高。但在市场快速扩容的背后,诸多问题逐渐暴露出来。2025年5月7日,证监会发布《推动公募基金高质量发展行动方案》,以“优化基金运营模式”“引导行业从‘重规模’向‘重回报’转型”为核心,剑指行业长期存在的规模扩张冲动。

长期以来,公募基金依赖固定管理费模式,形成了无论持有人收益如何,基金公司“旱涝保收”的怪象。也正是因为基金公司利润与基金经理收入主要与基金规模挂钩,基金公司为了追求更高的管理费收入,天然倾向于扩大在管资产规模。然而,这种以规模为导向的发展模式在行业需要高质量发展的今天越来越显露出弊端。

部分基金公司通过追热点频繁发行新产品做大规模,忽视长期业绩。例如2020-2021年市场高位期间,全市场3日内售罄的百亿级爆款基金超30只,大量资金涌入新能源、消费等热门赛道。当市场风格切换时,这类基金往往集体遭遇“双杀”,业绩跳水导致集中赎回,进一步引发踩踏式抛售,加剧市场波动。

通过“造星”营销吸引资金也是行业的通病。历史业绩良好的基金经理在公司宣传与投资者追捧下规模快速膨胀,但基金经理的策略容量和管理能力边界却被忽视,最终导致管理规模与投研能力脱节,甚至基金的风格漂移,让投资者成了爆款基金的“接盘侠”。

这些问题的根源在于行业生态将管理规模作为核心考核指标,而非投资者真实回报。在此背景下,证监会发布的《行动方案》提出通过降低规模排名、收入利润等经营性指标的考核权重,引导基金公司更加注重提升投资管理能力和为投资者创造长期价值。

基金规模对业绩影响几何?

监管提到的问题,也就是我们通常说的基金“规模适度性”,即在实际基金投资运作当中,基金规模与收益并非简单的线性关系:当基金规模在适当的范围内有所增长时,其进行投研活动的边际成本下降,可以带来规模效应,提高基金收益。但是当基金规模增长到一定程度后,基金收益不仅不再随之提升,反而会逐渐下降,也就是基金规模收益递减。那么,监管所说的这种现象,是否在各类基金中普遍存在呢?

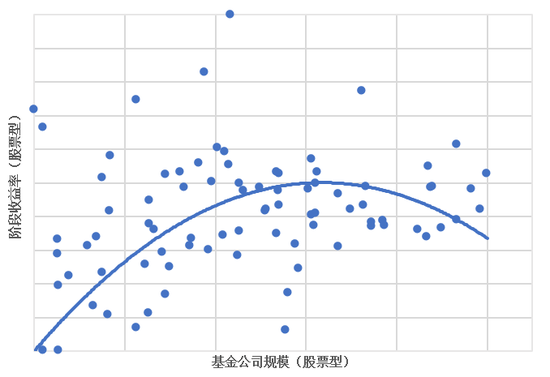

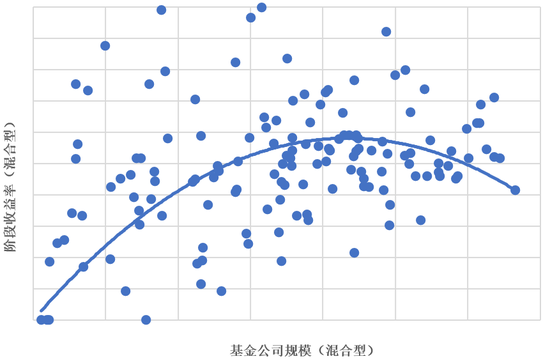

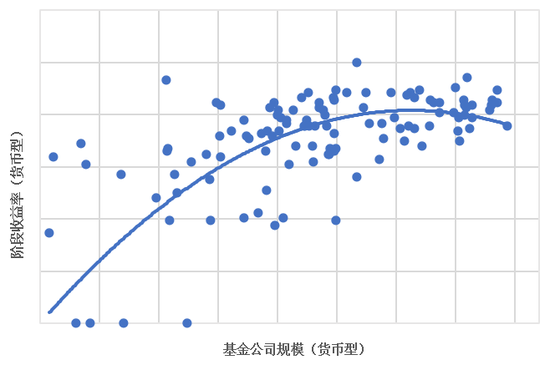

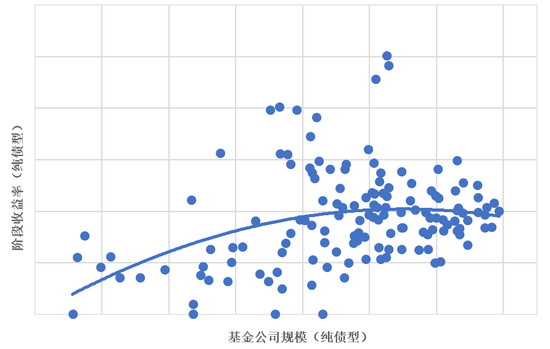

济安金信基金评价中心的实证研究发现,将最新一期有股票型、混合型、纯债型、货币型产品在管的基金公司管理平均规模与旗下产品平均收益进行拟合,拟合出的曲线均为开口向下的抛物线。也就是说,对于所有主动管理类型的基金产品,当基金公司所管理的某类型基金资产超过一定规模后,其规模与业绩呈现典型的倒“U”型关系,即基金公司该类型产品在管资产规模超过一定数值后,会对产品收益率造成侵蚀。

在各类型产品中,主动权益类产品这种现象表现得最为显著。同样的情况也存在于固定收益类产品中,不过抛物线的弯曲程度相较于主动权益类产品更平缓,说明固收类基金对规模的“容忍度”相对更高。由此可见,在不同类型产品的管理中,规模对收益的侵蚀问题普遍存在,且在主动权益类基金中表现更加明显,更应该注重规模的适度控制。

图表1:基金公司股票型规模与产品业绩

图表2:基金公司混合型规模与产品业绩

图表3:

基金公司货币型规模与产品业绩

图表4:基金公司纯债型规模与产品业绩

济安金信独创基金公司规模适度性指标

早在2010年,济安金信在构建基金公司评价体系时,便前瞻性地针对基金公司在管基金规模适度性问题进行了专项指标设计。重点提出基金公司应从持有人利益优先原则出发,适度控制资产管理规模,明确不鼓励基金公司无止境地扩大基金管理规模。

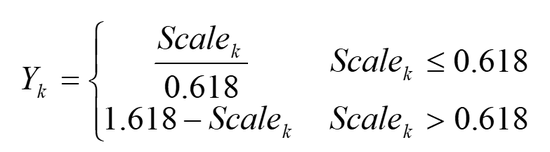

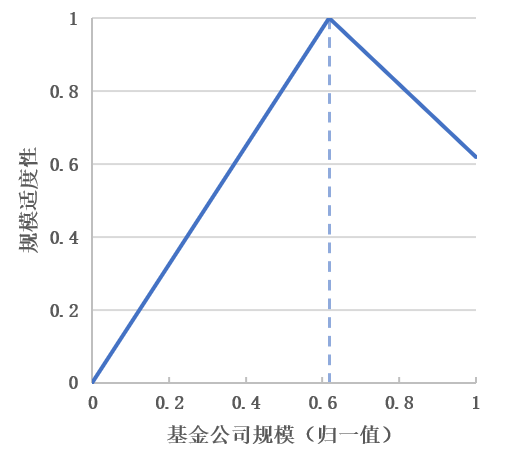

为了用更加直接的量化标准对基金公司分类基金资产规模的适度程度进行衡量,济安金信将基金公司同类产品中最大规模的黄金分割比例作为理想的适度规模,不及或超过此规模均会对适度性产生一定负面影响,予以不同程度的指标分数扣减。

基金公司规模适度性指标计算方法为:

其中,基金公司k旗下所有相同类型产品的资产规模净值之和即为该公司所管理的该类型产品的规模,将各基金公司的同类规模进行标准化处理则可得到数值。该指标结果呈折线型:

图表5:济安金信基金公司规模适度性指标

通过该指标的构建,基金公司规模扩张所带来的风险将得到更加直观的提示与展现。投资者在选择基金时,可以参考基金公司规模适度性指标,结合基金的业绩表现、风险特征等,更精准地评估产品与自身投资目标的适配性,避免盲目追逐大规模基金或忽视规模过小基金的潜在风险,从而做出更理性的投资决策。同时,该指标为监管提供了专业的数据参考,与政策导向高度契合,帮助监管部门更精准地掌握基金公司运营状况,加强对行业规模扩张风险的把控,推动行业形成健康、理性的发展模式,切实保障投资者利益。

基金规模收益递减现象剖析

从上述实证数据可以明确发现,基金公司规模扩张的正向影响存在边界。过大的基金规模会限制基金的可投范围以及策略的灵活性,甚至超出投资策略的市场容量,导致交易成本上升而降低收益。而且管理规模的快速扩张,也会稀释基金管理人的核心能力。

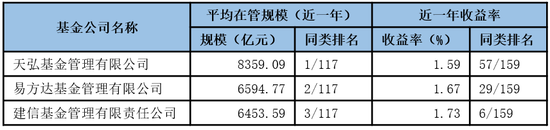

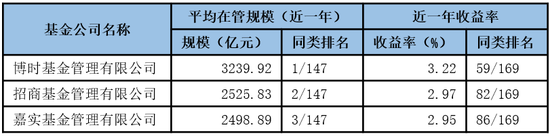

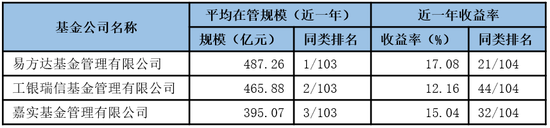

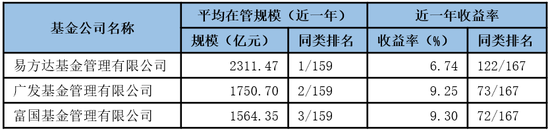

具体来看,将部分类型基金公司最新规模与旗下该类型产品平均阶段收益率数据进行对比可以发现,基金规模排名同类前3位的基金公司,其产品中长期平均业绩并不突出,甚至很难进入同类排名的前25%。

图表6:货币型在管规模排名前三位基金公司规模与业绩

图表7:纯债型在管规模排名前三位基金公司规模与业绩

图表8:股票型在管规模排名前三位基金公司规模与业绩

图表9:混合型在管规模排名前三位基金公司规模与业绩

结合实证研究和济安评级基金公司规模适度性指标显示,截至一季度,股票型、混合型基金公司的适度管理规模约为295亿和1220亿左右,货币型和纯债型约为5300亿和1525亿左右。不过,需要特别说明的是,这一规模并非基金公司管理该类型产品的最优规模,而是表明,如果超过该规模,基金公司对该类产品的管理,可能会出现随规模增长而收益递减的现象。

规模适度性引导基金公司良性发展

综上所述,对于所有主动管理类型的基金产品,当基金管理公司所管理的某类型基金资产超过一定规模后,其规模与业绩呈现典型的倒“U”型关系,即基金公司该类型产品在管资产规模超过一定数值后,会对产品收益率造成侵蚀。济安金信在2010年建立基金公司评价体系时,便设计了规模适度性专项指标,是唯一一家明确倡导基金公司理性扩大规模的评级机构。目前,部分公募基金在各类型产品规模上,已经存在了规模超过合理阈值并对基金收益产生负面影响的情况,在管规模排名靠前的基金公司,往往在同类产品上中长期平均表现欠佳。因此,对于基金公司规模扩张惯性风险的监管存在必要性和紧迫性。

证监会此次发布的《行动方案》以“推动行业高质量发展”为核心目标,提出“适当降低规模排名、收入利润等经营性指标的考核权重”, “合理约束单个基金经理管理产品数量和规模”等要求,均体现出避免盲目扩张,确保规模与投研能力、风险管理能力相匹配的目标,这与济安金信基金评价中心长期倡导规模适度性理念高度契合。未来,济安金信基金评价中心将继续深化规模适度性研究,协助监管机构和市场参与者建立科学的规模管理机制,推动政策落地见效,切实保护投资者利益。

转载请注明来自夏犹清建筑装饰工程有限公司,本文标题:《济安金信基金公司评级:规模适度性引导基金公司回归理性》

京ICP备2025104030号-13

京ICP备2025104030号-13

还没有评论,来说两句吧...